公司報所得稅因涉及繁雜程序與法規,任何疏漏都可能帶來嚴重後果,特別是員工的所得薪資扣繳與申報,更需格外謹慎,本文將說明公司漏報員工薪資所得的罰則,並提供最新的扣繳稅額表及解決方案。

一、公司報所得稅的兩大類別與問題

5 月報稅季來臨,不論是企業主或勞工都需要申報一年所得,因此也是 HR 和會計部門相當忙碌的時期。同時,每月有被扣繳薪資的勞方也會在申報個人所得稅前,先確認總額是否與扣繳憑單相符,以確保自己的權益不受損。

(一) 公司報稅:營利事業所得稅(營所稅)

營利事業所得稅的定義與範圍

營利事業所得稅(簡稱營所稅)是指政府向在本國(中華民國)境內的營利事業機構所課徵的所得稅。

營利事業體涵蓋的面向主要有以下這 3 種:

- 「公營、私營、公私合營」的事業體

- 「獨資、合夥、公司、合作社」及其他「工、商、農、林、漁、牧、礦冶」等組織

- 不符合免稅標準的「教育、文化、公益、慈善機關團體事業」

簡單來說,只要是以營利為目的,且未符合免稅標準的事業體,每年都需要繳交年度所得稅。

申報營所稅的時間點

如果是採用曆年制會計年度的營利事業,根據《所得稅法》第 71 條說明,納稅義務人(企業主)應於每年 5/1 起至 5/31 止填具結算申報書,向申報時登記地之國稅局所屬分局、稽徵所或服務處辦理申報。(假設當月末日剛好在例假日,則順延至下一個上班日截止)

採用非曆年制會計年度的營利事業,申報期限也是比照曆年制,從採用月份(含)起推算 5 個月,例如採 7 月制會計年度的營利事業應在 11/1 至 11/30 期間內辦理結算申報。

(二) 員工報稅:個人綜合所得稅與薪資扣繳

綜合所得稅是個人從各種來源所得(例如薪資、利息、股息、租金、獎金等)合併計算,並按照一定的稅率扣繳的稅務,每年 5 月的全民繳稅運動就是指申報個人所得稅。但既然已經有固定時間點要繳稅,為什麼部分勞工每個月還要先被扣一筆稅額呢?

公司扣繳員工薪資=由公司報薪資所得給政府

為了讓政府能快速且順利地收到稅金,同時分散納稅人繳稅的壓力,《所得稅法》第 88 條與第 92 條規定重點如下:

- 公司在給付員工薪資時,要依規定的扣繳率和扣繳辦法預先扣下稅金。

- 業主需在每月 10 日前,將上一個月內所扣稅款向國庫繳清。

- 業主要在每年 1 月底前將上一年內扣繳各納稅義務人的稅款數額,開具「扣繳憑單」彙報該管稽徵機關查核;並應於 2/10 前將扣繳憑單填發給員工。

由此可知,這是法律明文規定的義務,提醒雇主與 HR 們要特別留意,若員工有不清楚的部分,也應該跟對方仔細說明。

(三) 員工會有哪些跟扣繳憑單相關的問題

因為事關個人報稅結果,因此員工會特別在意「扣繳憑單」的正確性,避免可能帶來的稅務問題和麻煩,以下是常見的問題與需求。

1. 基本資料誤植

- 「所得人統一編(證)號、姓名、地址」等個人基本資訊

- 前一年度的「所得所屬年月、年度」

2. 憑單上的薪資、稅額與實際狀況不符

- 公司發給員工的薪資:「給付總額」

- 公司扣除稅額後,實際發給員工的「給付淨額」

- 對應薪資所得扣繳稅額表的「扣繳率」

- 員工薪資乘以扣繳率的「扣繳稅額」

3. 員工向公司申請紙本扣繳憑單

- 因應環保,大部分公司都提供扣繳憑單電子檔,但員工如果有財力證明或確認等需求,是可以向公司的人資或財務單位申請紙本扣繳憑單。(114年度修改各類所得憑單及申報書樣張)

二、公司漏報員工薪資所得會怎樣?

大部分的企業其實都願意守法,但由於薪資結算流程繁瑣,人工處理難免有疏忽遺漏之處,萬一不幸讓公司漏報所得會發生什麼事?

(一) 公司漏報薪資所得罰則

既然扣繳薪資是企業義務,自然也有針對公司漏報員工薪資所得罰則,這明確記載在《所得稅法》第 114 條中:

- 業主如果沒有依照規定扣繳薪資,國稅局除了會通知扣繳義務人於期限內補繳「應扣未扣或短扣」的稅款,以及補報扣繳憑單以外,還會按照應扣未扣或短扣的稅額處 1 倍以下的罰鍰。

- 如果業主仍沒有在期限內補繳應扣未扣或短扣的稅款,或未按實補報扣繳憑單,這時國稅局則會依照應扣未扣或短扣的稅額,對扣繳義務人處 3 倍以下的罰鍰。

如果不是公司少報薪資所得或漏報,而是扣款後卻忘了(或延遲)在每月 10 日前向國庫繳清,也會受罰,每超過 2 天就加徵 1%的滯納金。

(二) 公司漏報所得反而要多繳稅?

還記得上一段提到,報稅季企業要繳交營利事業所得稅嗎?根據《所得稅法》第 24 條,營所稅的計算方式是以其本年度收入總額減除各項成本費用、損失及稅捐後之純益額為所得額。

既然員工薪資也是企業成本的一部分,那麼公司漏報員工薪資所得反而會提高所得金額與稅收,等於還是要多繳稅,因此就算僥倖沒被裁罰,也不會比較划算。

對員工而言,乍看公司少報薪水可以少繳點稅,可若沒有向相關單位檢舉或於繳稅時額外申報,當公司被抓到後重新補發扣繳憑單時,員工還是要補繳費用,既麻煩又費時,因此建議 HR 在薪資結算上須留心,避免造成日後困擾。

(三) 那會有公司藉由虛報所得來減少稅金嗎?

基本上企業要藉由報高員工薪資(增加成本)避營所稅是非常困難的事情,因為這會導致員工須繳更多稅金,容易被舉報。假設特意維持員工每月扣繳薪資和扣繳憑單數字的正確性,但對政府虛報金額,最後也會因為與員工稅金總額不符被查出,提醒業主還是照著規定最保險。

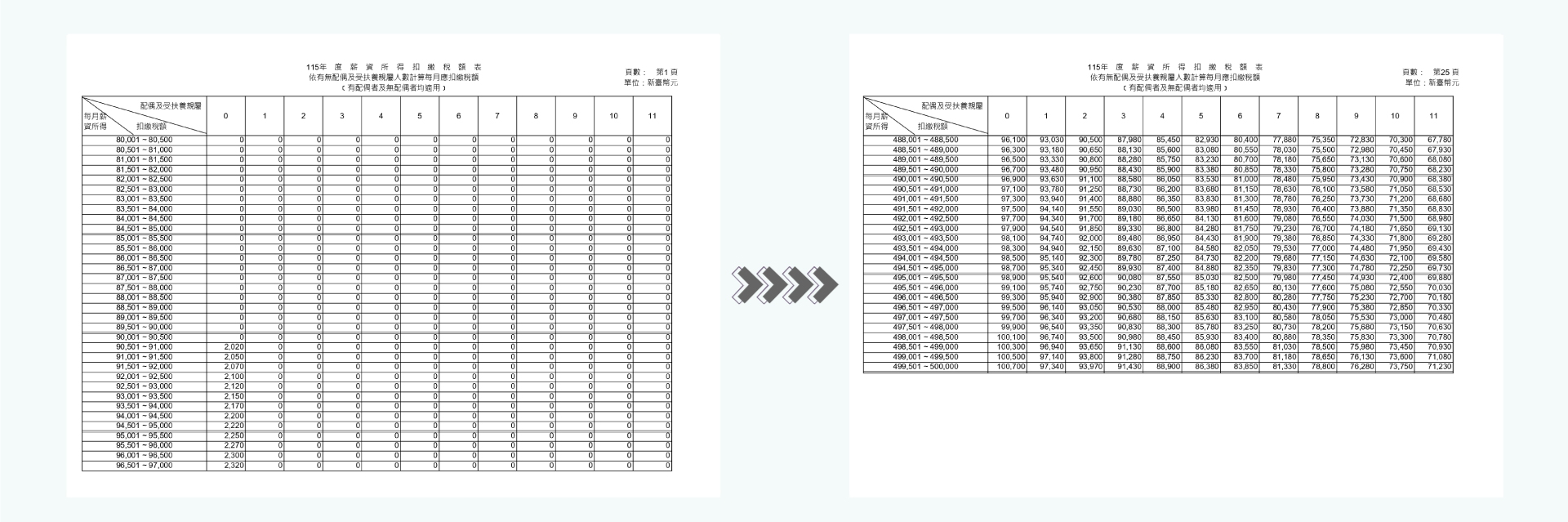

三、員工薪資所得怎麼扣?扣多少?最新薪資所得扣繳稅額表一次看

薪資所得扣繳的金額會因特定條件有所不同,底下分享 115年(2026年)最新的扣繳稅額表給大家參考。

(一) 薪資所得扣繳稅額流程與重點

1.首先,確認員工的每月薪資落在哪個區間

- 月薪所得在新台幣 88,500 元以下者:不用扣繳任何費用,亦無需簽署任何文件。

- 月薪所得在新台幣 88,500 元以上者:扣繳稅額會因「薪資區間」與「配偶及受扶養親屬數量」有所不同。

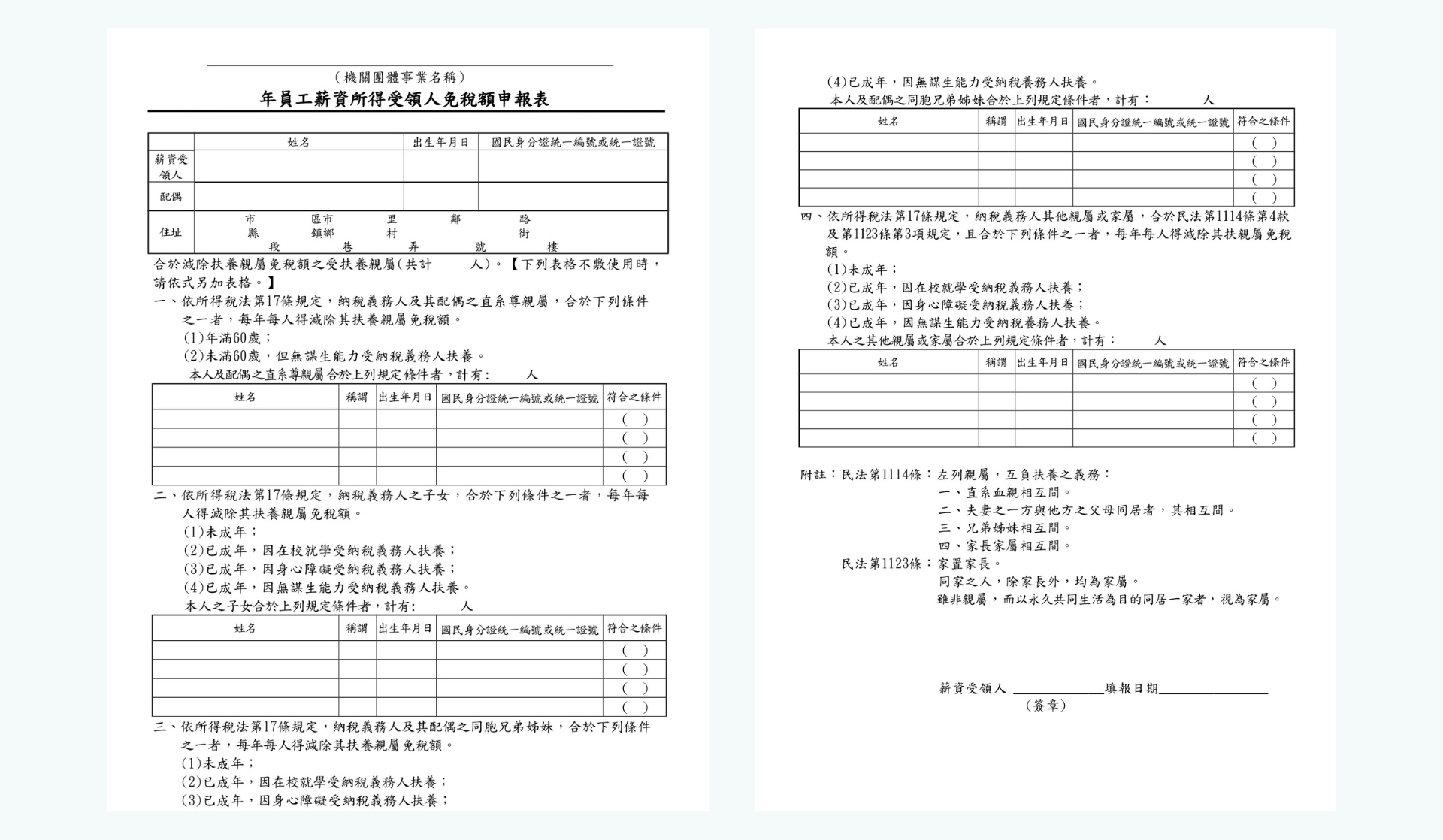

2. 請員工填寫年員工薪資所得受領人免稅額申報

需請符合扣繳條件的員工填寫「年員工薪資所得受領人免稅額申報」,填寫個人基本資料,並列出可減除免稅額的配偶及受扶養親屬名單及其身分資訊(包含姓名、稱謂、出生年月日、身分證字號、國民身分證統一編號或統一證號)。

填妥後每月便可按此扣繳,若員工有「結婚/離婚/配偶死亡」或「受扶養親屬人數增加/減少」等情況,則需通知 HR,以利調整扣繳金額。

(資料來源:財政部官網,點擊下載完整 年員工薪資所得受領人免稅額申報 檔案)

3.按表扣繳員工薪資,於每月表定時間內上繳國庫

- 每月 10 日前(繳納): 將上個月從員工薪資中扣下的稅款,填寫繳款書向國庫(銀行或便利商店)繳納。

- 每年 1 月底前(申報): 統計全公司員工整年度的所得及已扣稅額,向國稅局辦理「扣繳申報」。

- 每年 2 月 10 日前(憑單): 在完成申報後,將「扣繳憑單」採電子或紙本方式發送給員工,以便員工在 5 月自行辦理綜所稅申報。

特別注意,若員工為「非中華民國境內居住之個人」(如在台住滿未達 183 天之外籍員工),HR 需在給付薪資後的 10 日內完成稅款繳納及扣繳申報,不適用上述的一般時程。

(二) 2026 年(115年度)薪資所得扣繳稅額表

(資料來源:財政部官網,點擊下載完整 115年度薪資所得扣繳稅額表 檔案)

四、使用Apollo 雲端人資系統,薪資計算/扣繳準確又便利!

想確保員工薪資正確,避免因扣繳金額有誤被罰?MAYOHR 提供您兩種解決方案:

(一) Apollo 人資系統

手動比對扣繳稅額表不僅耗時,更常因扶養親屬變動而產生計算錯誤。透過系統能根據員工填寫的免稅額申報表自動帶入 115 年最新稅額表,並一鍵生成申報媒體檔,大幅降低 HR 的行政負擔。同時,Apollo 的薪資模組可以一鍵拋轉人事資料,並自動帶入出勤資料結算薪資,將繁瑣的計薪流程簡化為「資料確認、資料計算、計算完成」3 步驟,同時提供層層把關、步步防錯的嚴謹機制。

利用系統寄發電子薪資單,不僅響應環保,每月薪資總額/應發項目/應扣項目等一目了然,同時還有多薪資的群組設計,可幫助內部分權管理,無論是新創團隊或是集團企業,都能透過 MAYOHR 的 Apollo 人資系統降低出錯風險、提升作業效率。

(二) 薪資委外服務

MAYOHR 提供的「薪資委外服務」涵蓋所有經常性人事行政服務,協助企業處理繁瑣人事管理作業,包含以下內容:

- 人事組織資料建立/出勤薪資資料設定/資料異動及維護

- 出勤異常檢核提醒/出勤與薪資結算/系統標準報表提供/客製報表製作

- 離退作業執行/出勤薪資結算/留職停薪相關作業

- 3合1加退保申報/勞健退核保/投保級距異動

- 年度所得申報/補充保費各類所得扣繳及申報/非居住者每月薪資所得申報及扣繳

熱門文章推薦